Strumento di esplorazione della sezione Lavori Digitando almeno un carattere nel campo si ottengono uno o più risultati con relativo collegamento, il tempo di risposta dipende dal numero dei risultati trovati e dal processore e navigatore in uso.

salta l'esploraResoconti stenografici delle audizioni

Martedì 23 ottobre 2012

Sulla pubblicità dei lavori:

Giorgetti Giancarlo, Presidente ... 3

Audizione di rappresentanti dell'Istat (Attività conoscitiva preliminare all'esame dei documenti di bilancio per il 2013-2015, ai sensi dell'articolo 119, comma 3, del Regolamento della Camera):

Giorgetti Giancarlo, Presidente ... 3

Occhiuto Roberto, Presidente ... 10 13 16

Baretta Pier Paolo (PD) ... 11

Brunetta Renato (PdL) ... 11 13

Cambursano Renato (Misto) ... 10

Ciccanti Amedeo (UdCpTP) ... 13

Duilio Lino (PD) ... 10

Giovannini Enrico, Presidente dell'Istat ... 3 13 16

Audizione di rappresentanti di CGIL, CISL, UIL e UGL (Attività conoscitiva preliminare all'esame dei documenti di bilancio per il 2013-2015, ai sensi dell'articolo 119, comma 3, del Regolamento della Camera):

Occhiuto Roberto, Presidente ... 16 18

Giorgetti Giancarlo, Presidente ... 20 23 24 26 27 29

Barbi Danilo, Segretario confederale della CGIL ... 16 27

Baretta Pier Paolo (PD) ... 27

Brunetta Renato (PdL) ... 24

Cambursano Renato (Misto) ... 26

Ciccanti Amedeo (UdCpTP) ... 24

Duilio Lino (PD) ... 25

Marchi Maino (PD) ... 26

Petriccioli Maurizio, Segretario confederale della CISL ... 18

Proietti Domenico, Segretario confederale della UIL ... 20 29

Varesi Paolo, Segretario confederale della UGL ... 23

Audizione del Ministro dell'economia e delle finanze, Vittorio Grilli (Attività conoscitiva preliminare all'esame dei documenti di bilancio per il 2013-2015, ai sensi dell'articolo 119, comma 3, del Regolamento della Camera):

Giorgetti Giancarlo, Presidente ... 29 36 45 49

Baccini Mario (PdL) ... 41

Baretta Pier Paolo (PD) ... 36

Boccia Francesco (PD) ... 40

Bonfrisco Anna Cinzia (PdL) ... 43

Brunetta Renato (PdL) ... 37

Cambursano Renato (Misto) ... 38

Causi Marco (PD) ... 42

Ciccanti Amedeo (UdCpTP) ... 43

Duilio Lino (PD) ... 39

Fugatti Maurizio (LNP) ... 42

Giorgetti Alberto (PdL) ... 44

Grilli Vittorio, Ministro dell'economia e delle finanze ... 29 40 45

Moroni Chiara (FLpTP) ... 44

Audizione di rappresentanti della Corte di conti (Attività conoscitiva preliminare all'esame dei documenti di bilancio per il 2013-2015, ai sensi dell'articolo 119, comma 3, del Regolamento della Camera):

Giorgetti Giancarlo, Presidente ... 49 56 58 59

Calvisi Giulio (PD) ... 57 59

Flaccadoro Enrico, Consigliere della Corte dei conti ... 58

Giampaolino Luigi, Presidente della Corte dei conti ... 49 58 59

Meloni Maurizio, Presidente di sezione della Corte dei conti ... 59

Occhiuto Roberto (UdCpTP) ... 56

Romano Massimo, Consigliere della Corte dei conti ... 58

Audizione di rappresentanti della Banca d'Italia (Attività conoscitiva preliminare all'esame dei documenti di bilancio per il 2013-2015, ai sensi dell'articolo 119, comma 3, del Regolamento della Camera):

Giorgetti Giancarlo, Presidente ... 59 65 66 67 68 69

Bonfrisco Anna Cinzia (PdL) ... 65

Borghesi Antonio (IdV) ... 68

Brunetta Renato (PdL) ... 66 68

Cambursano Renato (Misto) ... 68

Ciccanti Amedeo (UdCpTP) ... 65

Rossi Salvatore, Vice direttore generale della Banca d'Italia ... 59 67 68

ALLEGATO: Documentazione trasmessa dal Ministro dell'economia e delle finanze Vittorio Grilli ... 71

Sigle dei gruppi parlamentari: Popolo della Libertà: PdL; Partito Democratico: PD; Lega Nord Padania: LNP; Unione di Centro per il Terzo Polo: UdCpTP; Futuro e Libertà per il Terzo Polo: FLpTP; Popolo e Territorio (Noi Sud-Libertà ed Autonomia, Popolari d'Italia Domani-PID, Movimento di Responsabilità Nazionale-MRN, Azione Popolare, Alleanza di Centro-AdC, Democrazia Cristiana): PT; Italia dei Valori: IdV; Misto: Misto; Misto-Alleanza per l'Italia: Misto-ApI; Misto-Movimento per le Autonomie-Alleati per il Sud: Misto-MpA-Sud; Misto-Liberal Democratici-MAIE: Misto-LD-MAIE; Misto-Minoranze linguistiche: Misto-Min.ling; Misto-Repubblicani-Azionisti: Misto-R-A; Misto-Noi per il Partito

del Sud Lega Sud Ausonia: Misto-NPSud; Misto-Fareitalia per la Costituente Popolare: Misto-FCP; Misto-Liberali per l'Italia-PLI: Misto-LI-PLI; Misto-Grande Sud-PPA: Misto-G.Sud-PPA; Misto-Iniziativa Liberale: Misto-IL.

V (BILANCIO, TESORO E PROGRAMMAZIONE) DELLA CAMERA DEI DEPUTATI E

5A (PROGRAMMAZIONE ECONOMICA, BILANCIO) DEL SENATO DELLA REPUBBLICA

Resoconto stenografico

AUDIZIONE

Seduta antimeridiana di martedì 23 ottobre 2012

La seduta comincia alle 8,45.

PRESIDENTE. Avverto che la pubblicità dei lavori della seduta odierna sarà assicurata anche attraverso l'attivazione di impianti audiovisivi a circuito chiuso, la trasmissione televisiva sul canale satellitare della Camera dei deputati e la trasmissione diretta sulla web-tv della Camera dei deputati.

PRESIDENTE. L'ordine del giorno reca, nell'ambito dell'attività conoscitiva preliminare all'esame dei documenti di bilancio per il 2013-2015, l'audizione, ai sensi dell'articolo 119, comma 3, del Regolamento della Camera, di rappresentanti dell'Istat.

Ringrazio naturalmente il presidente, professor Giovannini, per aver risposto al nostro invito. Ricordo che abbiamo un calendario serrato di audizioni; ci sarà spazio, come sempre, per le domande, però vi invito sin d'ora a garantire il rispetto dei tempi.

Do la parola al presidente Giovannini.

ENRICO GIOVANNINI, Presidente dell'Istat. Grazie, presidente. In questa audizione, svolta a poca distanza da quella dedicata alla Nota di aggiornamento del Documento di economia e finanza (DEF), mi concentrerò inizialmente sull'illustrazione delle più recenti informazioni di carattere congiunturale, dalle quali emergono segnali alquanto contraddittori sul futuro del ciclo economico.

Successivamente, verranno presentate una valutazione complessiva dell'effetto sul bilancio pubblico degli interventi di consolidamento fiscale effettuati nell'ultimo anno ed alcune evidenze sull'effetto atteso delle principali proposte contenute nel disegno di legge, in particolare quelle che riguardano le modifiche delle aliquote IVA e di quelle IRPEF, cui si accompagnano una revisione del sistema delle detrazioni e deduzioni.

Infine, verranno presentati alcuni dati di contesto relativi a due argomenti riguardanti la vita dei cittadini nei centri urbani, sui quali il disegno di legge propone specifici interventi: il sistema di trasporto pubblico locale e il risparmio energetico derivante dalla riduzione dell'illuminazione pubblica nelle ore serali.

Con l'occasione, vorrei sottolineare la soddisfazione dell'Istituto per l'attenzione dimostrata dal Governo per la riforma del sistema statistico nazionale, l'avvio del censimento continuo della popolazione e delle abitazioni e la copertura delle esigenze finanziarie dell'Istat. Infatti, le norme inserite nel decreto-legge 18 ottobre 2012, n. 179, e le proposte per lo stanziamento di bilancio dell'Istituto, consentono non solo di rispondere alla crescente domanda di statistiche ufficiali provenienti dalle autorità europee e nazionali, ma anche di innovare profondamente il funzionamento della statistica pubblica, allo scopo di migliorarne l'efficienza e la qualità del servizio fornito alla società.

Veniamo ora all'esame della congiuntura economica. Poco meno di un mese fa, in occasione dell'audizione presso queste

Commissioni riunite per la valutazione della Nota di aggiornamento del DEF, avevamo documentato come l'economia italiana stia attraversando una delle fasi recessive più lunghe della sua storia e come, in conseguenza di un quinquennio di forte difficoltà, il reddito disponibile delle famiglie a prezzi costanti si collochi sui livelli del 2001 in termini assoluti e su quelli della prima metà degli anni Novanta in termini pro capite.

Inoltre, si segnalava come l'analisi della congiuntura rivelasse alcuni primi, seppur timidi, segnali positivi. Ulteriori segnali incoraggianti, ancorché non univoci, sono emersi anche dalle ultime settimane: peraltro, la cautela nell'interpretazione di questi dati è d'obbligo, vista la difficoltà di destagionalizzare, in una fase congiunturale incerta come l'attuale, i dati relativi al mese di agosto.

In ogni caso, in tale mese è proseguita la tendenza positiva della produzione industriale e del fatturato dell'industria, con una crescita più forte sul mercato interno rispetto a quello estero. Anche per gli ordinativi totali, l'andamento congiunturale è stato positivo: ad agosto la produzione delle costruzioni è aumentata del 5,3 per cento rispetto al mese precedente; si tratta della prima variazione positiva da gennaio.

Valori positivi si riscontrano anche nel commercio con l'estero. Sempre ad agosto si rilevano aumenti congiunturali sia per le importazioni sia per le esportazioni. L'aumento dell'export è più sostenuto per le vendite verso i Paesi extra Unione europea rispetto a quelli dell'Unione europea.

In termini tendenziali, i volumi esportati sono aumentati del 2,8 per cento e questi mostrano andamenti nettamente differenziati tra i flussi verso l'area dell'Unione europea, in calo persistente dal quarto trimestre del 2011, e quelli verso l'area extra Unione europea, in forte aumento nel secondo trimestre del 2012 e con una tendenza al rallentamento nei mesi successivi.

Nei primi sei mesi di quest'anno, un'impresa esportatrice su due ha incrementato le vendite dei propri prodotti all'estero rispetto allo stesso periodo del 2011. La quota di imprese che migliorano la propria performance è più elevata nelle imprese di medie dimensioni, in quelle con una minore propensione all'export che operano nei comparti dell'offerta specializzata, e soprattutto in quelle attive sui mercati extra Unione europea.

Nella documentazione predisposta dall'Istat è riportata una serie di dettagli proprio per cogliere gli elementi di successo di queste imprese esportatrici, visto che le esportazioni sono la componente più dinamica della domanda complessiva.

Segnali di sofferenza permangono dal lato delle famiglie. Nel secondo trimestre il potere d'acquisto delle famiglie si è ridotto dell'1,6 per cento rispetto al trimestre precedente e del 4,1 per cento rispetto al secondo trimestre del 2011.

Nel secondo trimestre di quest'anno, la propensione al risparmio delle famiglie consumatrici è stata pari all'8,1 per cento, valore che rappresenta il minimo storico assoluto.

La predisposizione delle famiglie consumatrici a operare ulteriore riduzioni del tasso di risparmio per attenuare gli effetti della compressione dei redditi sui propri modelli di consumo è uno dei fattori di rischio dell'attuale situazione economica. L'eventuale prevalere di comportamenti precauzionali indotti da un peggioramento marcato e prolungato della percezione e delle attese sull'evoluzione del reddito potrebbe, infatti, generare ulteriori effetti depressivi.

L'indagine sul clima di fiducia dei consumatori indica, per il terzo trimestre del 2012, un ulteriore deterioramento dei giudizi relativi alla situazione reddituale e alla capacità di ricostituzione del risparmio: è ancora aumentata la quota di chi dichiara di erodere il risparmio o di indebitarsi, mentre è diminuito il peso di chi si considera in condizioni di quadrare il bilancio e anche di coloro che riescono a risparmiare.

Il mercato del lavoro presenta ancora segnali negativi. Dopo un biennio di riduzione dell'occupazione seguito da un moderato recupero nel 2011, nel primo semestre

del 2012 il numero di occupati è tornato a diminuire. In termini congiunturali nel mese di agosto il numero di occupati presenta una riduzione dello 0,3 per cento, dovuta esclusivamente alla componente femminile. Il tasso di disoccupazione si posiziona al 10,7 per cento, dopo una crescita sostenuta a partire dalla seconda metà del 2011. L'indicatore resta più elevato per la componente femminile e quella giovanile si attesta al 34,5 per cento.

Nel secondo trimestre dell'anno il tasso dei posti vacanti si è attestato intorno allo 0,5 per cento del totale delle posizioni lavorative, con una riduzione di quattro decimi di punto rispetto a un anno prima. Va però segnalato come qualche segnale maggiormente positivo viene dalle aspettative sulla futura tendenza dell'occupazione, che a settembre mostrano un lieve miglioramento nel settore manifatturiero, nel turismo e nei servizi di informazione e comunicazione.

Nei mesi estivi, la dinamica dei prezzi al consumo, risentendo dei rincari del prezzo del petrolio, ha confermato ritmi di crescita ancora superiori al 3 per cento e appena più contenuti rispetto a quelli registrati nel primo semestre del 2012. Il fatto che, nonostante la recessione, l'inflazione non rallenti significativamente è uno degli elementi che mostrano che evidentemente i nostri mercati dei prodotti non sono sufficientemente reattivi.

Nei prossimi mesi è probabile che si verifichi un rallentamento del ritmo di crescita dei prezzi per tutte le principali componenti. Nel quadro di una contenuta riduzione delle spinte provenienti dai costi energetici, l'evoluzione tendenziale sconterà anche un confronto statistico favorevole, data l'accelerazione dell'inflazione nello stesso periodo del 2011, dovuta all'aumento dell'aliquota ordinaria dell'IVA deciso a settembre dello scorso anno.

D'altra parte, per i prodotti destinati al consumo finale non alimentare, la crescita su base annua dei prezzi alla produzione è stata abbastanza contenuta, anche se a settembre i produttori di beni di consumo appaiono relativamente più inclini ad aumenti futuri dei listini rispetto all'inizio dell'estate, quando a prevalere erano le intenzioni di riduzione dei prezzi.

Nella seconda parte del 2012, la contrazione dell'attività economica dovrebbe segnare un rallentamento rispetto alla prima metà dell'anno, portando la riduzione annua del PIL al 2,3 per cento, con un «effetto trascinamento» sul 2013 pari all'1,2 per cento.

Tale previsione incorpora una leggera riduzione della produzione industriale nel mese di settembre e variazioni congiunturali positive nei mesi di dicembre e gennaio. Consumi e investimenti dovrebbero registrare ancora variazioni congiunturali negative negli ultimi due trimestri dell'anno in corso, sebbene di intensità inferiore a quanto registrato nei trimestri precedenti. Un aumento dovrebbe riguardare le esportazioni, mentre le importazioni dovrebbero ricominciare a crescere nel quarto trimestre.

Per il 2013 le principali istituzioni nazionali e internazionali prevedono per l'Italia ancora, nella media dell'anno, una riduzione del PIL. Questo scenario previsivo è, tuttavia, soggetto a un elevato grado di incertezza. Permangono i rischi legati al peggioramento atteso della congiuntura internazionale, soprattutto a causa del rallentamento della crescita nei Paesi asiatici, mentre per l'area euro vi sono indicazioni contrastanti. L'indicatore che cattura le aspettative delle imprese tedesche è migliorato, riflettendo la riduzione del grado di incertezza e l'allentamento delle tensioni nei mercati finanziari. Gli indici anticipatori dell'OCSE indicano ancora la prosecuzione in una fase negativa; e i dati relativi alle altre economie europee non segnalano modifiche rilevanti nella fiducia degli operatori economici.

Secondo le previsioni elaborate congiuntamente a inizio ottobre dai IFO, INSEE e Istat, il PIL dell'area euro dovrebbe continuare a contrarsi nella seconda metà dell'anno, per poi registrare un andamento stagnante nel primo trimestre del 2013.

Un elemento importante che vorremmo sottolineare - al di là del fatto che negli Stati Uniti l'andamento ciclico risulta più

dinamico di quello europeo, ma il maggiore fattore di rischio è l'evoluzione in senso restrittivo della politica fiscale - è che le analisi condotte recentemente dal Fondo monetario internazionale sembrano indicare un più forte impatto di manovre restrittive di tipo fiscale in una fase come l'attuale. Questo evidentemente è un elemento che va tenuto presente nel disegno delle future politiche pubbliche.

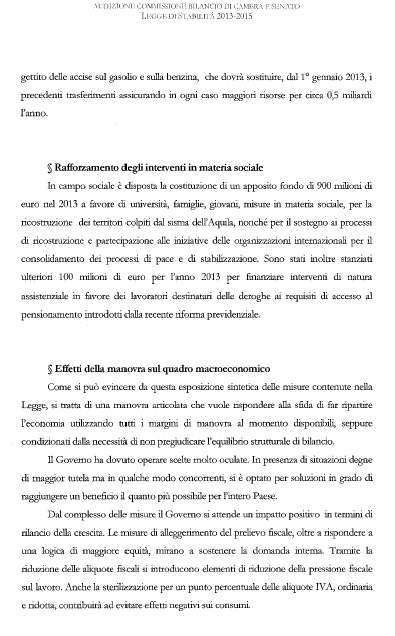

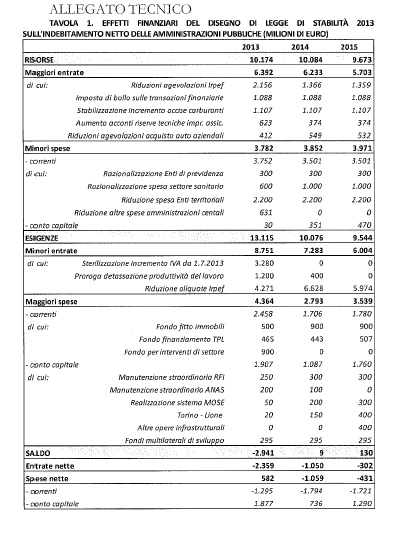

Veniamo agli interventi proposti nel disegno di legge di stabilità per il 2013. In termini complessivi, il disegno di legge si traduce in una riduzione netta di entrate, nel biennio 2013-2014, rispetto al quadro tendenziale, pari a 3,4 miliardi di euro - circa un decimo di punto di PIL -, e in una contrazione netta delle spese per circa 500 milioni di euro. Esso prevede misure espansive - pari a quasi 13 miliardi di euro nel 2013, 10 nel 2014 e 9 nel 2015 - e misure restrittive - per poco più di 10 miliardi di euro nel 2013, 9,8 nel 2014 e 9 nel 2015 -. Di conseguenza, le misure comportano per il 2013 un maggior ricorso all'indebitamento netto della pubblica amministrazione rispetto al tendenziale indicato nella Nota di aggiornamento al DEF per 2,9 miliardi e lasciano sostanzialmente invariati i saldi negli anni successivi.

Il peggioramento del saldo nel 2013 risulta coerente con le indicazioni programmatiche contenute nella Nota di aggiornamento al DEF. Negli anni successivi, l'indebitamento è previsto ridursi all'1,5 per cento e all'1,4 per cento senza modifiche rispetto al quadro tendenziale.

Tali andamenti confermano, per il 2014, le indicazioni programmatiche contenute nella Nota di aggiornamento del DEF, che non individuava per tale anno una necessità di manovre aggiuntive, mentre per il 2015 indicano un indebitamento netto superiore di un decimo di punto in termini di PIL. Complessivamente, nel triennio 2013-2015 si propone di reperire maggiori risorse per circa 29 miliardi di euro, composte per circa il 63 per cento da maggiori entrate e per il 37 per cento da tagli di spesa.

L'aumento di entrate è ottenuto prevalentemente mediante la riduzione delle agevolazioni IRPEF per i redditi superiori a 15.000 euro, l'introduzione dell'imposta sulle transazioni finanziarie, gli aumenti di gettito delle accise sul carburante, l'aumento degli acconti sulle riserve tecniche per le imprese di assicurazioni e la riduzione di agevolazioni per l'acquisto di beni aziendali.

Il taglio delle spese è ottenuto principalmente mediante una riduzione delle spese degli enti territoriali, interventi di razionalizzazione nel settore sanitario e nel settore degli enti di previdenza.

Le risorse disponibili vengono impiegate per finanziare interventi espansivi che complessivamente ammontano a poco meno di 32 miliardi di euro nel triennio, di cui 22 miliardi di riduzione di entrata e quasi 10 miliardi di aumento di spesa. Nel documento predisposto dall'Istat sono richiamati naturalmente i principali interventi: la riduzione delle aliquote IRPEF, la proroga della detassazione dei salari di produttività, il contenimento dell'aumento delle aliquote IVA, già previsto per la metà del 2013, a un punto percentuale anziché due.

Tenendo conto della riduzione delle aliquote IRPEF e della rimodulazione di deduzioni e detrazioni, si ha un minor gettito complessivo stimato in 2,1 miliardi di euro nel 2013, 5,3 miliardi nel 2014 e 4,6 miliardi nel 2015.

Le misure proposte potrebbero beneficiare i redditi più bassi, anche se, per una valutazione puntuale, bisognerebbe tener conto della specificità delle deduzioni. Inoltre, per una valutazione più ampia degli interventi sulle imposte, occorre valutare puntualmente anche gli effetti sui diversi panieri di spesa dell'incremento dell'IVA e della specificità delle deduzioni.

Per quanto riguarda le misure di incremento di spesa, esse sono relative per 5,6 miliardi di euro, nel triennio, alle voci di parte corrente, e per 4,2 miliardi alle spese in conto capitale.

Farò adesso, visti i tempi stretti, alcune considerazioni su taluni specifici interventi previsti nel disegno di legge di stabilità.

Prima di questo, però, vorrei sottolineare che, nel paragrafo 3.2 del documento predisposto dall'Istat, cerchiamo di dare una valutazione complessiva delle manovre di finanza pubblica attuate nell'ultimo anno. In particolare, eseguiamo un'analisi degli scarti tra quello che era stato previsto e quello che è stato realizzato.

Vorrei sottolineare a tale proposito che, in assenza degli interventi realizzati nell'ultimo anno, il peggioramento del bilancio sarebbe stato ancora più forte e difficilmente sostenibile, ma il fatto che gran parte dello scostamento tra quadro programmatico e realizzazioni sia dovuto alle diverse prospettive di crescita rende evidente come il proseguimento del percorso di deciso e duraturo risanamento fiscale non possa essere realizzato senza un'attenta valutazione del rischio che le manovre di consolidamento vengano riassorbite dal peggiore andamento del quadro macroeconomico.

Poiché quest'ultimo non è indipendente dalle caratteristiche delle manovre, gli interventi proposti e quelli futuri devono essere disegnati con grande attenzione, al fine di minimizzare l'effetto negativo sulla crescita di breve termine e, soprattutto, di aumentare il potenziale di sviluppo a medio termine.

Le recenti analisi svolte dal Fondo monetario internazionale indicano al riguardo il rischio di «avvitamento» derivante dalle forti riduzioni dell'indebitamento pubblico in presenza di una congiuntura economica negativa.

In particolare, come evidenziato dall'ultimo World Economic Outlook del Fondo monetario internazionale, recenti analisi di confronto internazionale per i Paesi avanzati degli errori di previsione della crescita effettuati nel periodo 2010-2011 indicano la presenza di una sistematica sottostima dell'impatto delle misure di contenimento dell'indebitamento netto della pubblica amministrazione sulla crescita economica.

In base a questi risultati, i moltiplicatori fiscali effettivi sperimentati nei paesi avanzati durante l'ultima crisi sono da due a tre volte maggiori di quelli abitualmente utilizzati nell'analisi economica. Ciò implica che per ogni punto percentuale di PIL di contenimento del disavanzo fiscale la crescita economica di breve termine verrebbe ridotta da poco meno di un punto percentuale fino a più di un punto e mezzo. Questo si deve alle condizioni cicliche delle economie nelle quali l'aggiustamento di bilancio è stato implementato e al limitato ruolo di supporto alla crescita della politica monetaria dovuto alle persistenti difficoltà nel sistema finanziario internazionale.

Veniamo adesso alla valutazione di alcuni interventi puntuali, partendo dall'aumento delle aliquote IVA.

Come sappiamo, la previsione è di una riduzione di un punto dell'incremento delle due aliquote del 10 e del 21 per cento. In questo caso, l'impatto rispetto all'assenza di incremento sarebbe pari allo 0,83 per cento per i beni e servizi a IVA ordinaria e dello 0,91 per cento per quelli su cui grava l'aliquota del 10 per cento.

Complessivamente, quindi, la manovra interesserà i prezzi di beni e servizi relativi a quasi l'80 per cento della spesa per consumi. In particolare, il previsto incremento riguarda per intero la divisione di spesa delle bevande alcoliche e tabacchi, l'abbigliamento e le calzature, mentre ha un'incidenza superiore al 95 per cento per i trasporti, le comunicazioni, i servizi ricettivi e di ristorazione.

Sulla base delle elaborazioni effettuate a partire dagli indici elementari di prodotto del paniere e dell'indice armonizzato dei prezzi al consumo, l'impatto della manovra ammonterebbe a otto decimi di punto percentuale su questo indice complessivo. Naturalmente, nel caso in cui fosse stata confermata la maggiorazione di aliquota di due punti l'impatto sarebbe stato pari a circa 1,5 punti percentuali.

L'impatto maggiore sulla crescita dei prezzi al consumo per effetto dell'aumento di un punto di IVA si registrerebbe, come ho detto, per bevande alcoliche, abbigliamento

e calzature, trasporti e comunicazioni, mentre gli alimentari subirebbero una crescita dei prezzi dello 0,5 per cento.

In termini di tipologia dei prodotti, l'effetto maggiore si registrerebbe per i prezzi dei beni, in particolare per i beni energetici, mentre i prezzi dei servizi risulterebbero accresciuti di sei decimi di punto percentuale.

In termini distributivi, le primissime analisi che siamo riusciti a condurre, non per classi di reddito ma per classi di consumo, indicano un profilo abbastanza piatto tra le diverse classi di consumo, quindi l'effetto sarebbe naturalmente negativo, ma con una distribuzione tra le diverse classi di consumo non così differente.

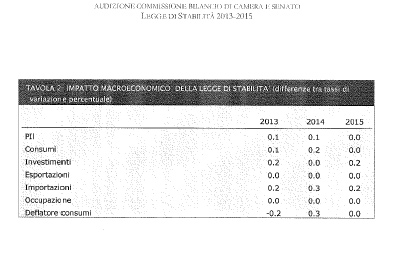

Veniamo adesso alla variazione delle aliquote IRPEF e le nuove disposizioni su deduzioni e detrazioni. In questo caso abbiamo considerato l'effetto congiunto dei provvedimenti relativi alle modifiche delle aliquote del primo e del secondo scaglione IRPEF, la modifica degli oneri deducibili che interessa i contribuenti con reddito complessivo superiore ai 15.000 euro, e la modifica delle detrazioni che riguarda anch'essa i contribuenti con reddito complessivo maggiore di 15.000 euro, e prevede una franchigia di 250 euro per la maggior parte delle spese detraibili al 19 per cento e un limite superiore di 3.000 euro al totale delle detrazioni.

L'impatto sulle singole famiglie dipende dall'effetto combinato dei diversi aspetti dell'intervento, dal livello e dalla composizione delle fonti di reddito familiare e dall'ammontare di deduzioni e detrazioni spettanti in base alla normativa preesistente.

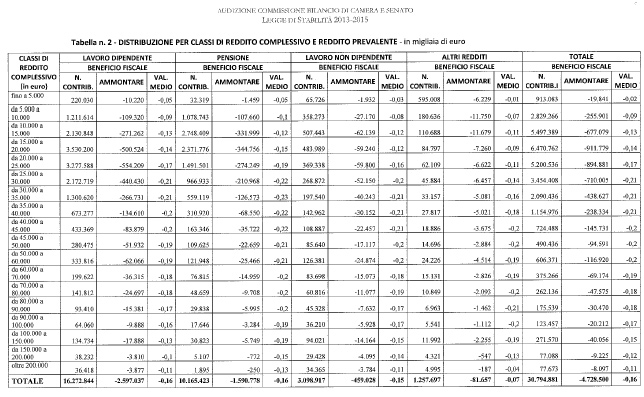

Sulla base del modello di microsimulazione dell'Istat, peraltro in fase di revisione e affinamento, la riduzione di imposta media per famiglia, inclusiva di quella relativa alle addizionali regionali e comunali, è pari a circa 240 euro.

In particolare, le misure considerate comportano un beneficio medio di 340 euro l'anno per il 77,7 per cento delle famiglie e un aggravio di 290 euro per il 7,4 per cento delle famiglie, mentre il rimanente 14,9 per cento avrà un effetto sostanzialmente nullo.

Disaggregando i risultati per tipologia familiare, tipo e numero di redditi percepiti, e quintili di reddito familiare equivalente, i risultati sono i seguenti: gli effetti complessivi dell'intervento sono di entità compresa tra lo 0,5 per cento e lo 0,8 per cento del reddito familiare disponibile e risultano maggiori per il ceto medio e per quello medio-alto. I meno avvantaggiati sono i redditi agli estremi della distribuzione, cioè quelli più alti e quelli più bassi. In valore assoluto, invece, il beneficio risultante dalla riduzione delle aliquote è massimo per i redditi individuali superiori a 28.000 euro e si amplifica per le famiglie con più percettori di reddito, mentre è di importo minore per chi guadagna meno di 28.000 euro e per le famiglie con una sola fonte di reddito. Infine, è del tutto inefficace per i redditi più bassi già inclusi nella no tax area in base alla normativa

vigente, che invece sarebbero evidentemente colpiti dall'aumento dell'IVA.

In termini familiari, solo una minoranza di famiglie dovrebbe sperimentare un aggravio di imposta. In questo gruppo la frequenza di chi è penalizzato cresce al crescere del reddito - in particolare, sarebbe il 2,4 per cento delle famiglie che appartengono al primo quinto della distribuzione e invece il 13,5 per cento delle famiglie nell'ultimo quinto della distribuzione - e ciò a causa dei maggiori importi medi delle spese deducibili e detraibili che caratterizzano le famiglie con redditi più alti. Inoltre, le famiglie con figli, in particolare se minori, risultano avere benefici inferiori rispetto alla media del quintile di appartenenza. Il risultato dipende dal più alto rapporto tra il numero di persone che generano spese deducibili e detraibili e il numero di percettori che caratterizza queste famiglie. Le modifiche all'IRPEF penalizzano i primi e attribuiscono vantaggi solo ai secondi attraverso la riduzione delle aliquote.

I benefici della riduzione delle aliquote rispecchiano, accentuandoli, i limiti dello schema generale dell'imposta, basato sul reddito personale e non su quello della famiglia, come abbiamo già segnalato nell'ultimo Rapporto annuale dell'Istituto. Lo svantaggio relativo delle famiglie con figli risulta più evidente se questi sono di minore età o comunque sono ancora impegnati negli studi e non economicamente autosufficienti, poiché si lega al fatto che la cura dei figli riduce la probabilità di occupazione delle madri e, per quelle occupate, costituisce un ostacolo al conseguimento di maggiori guadagni.

L'Istat è a disposizione per simulare gli effetti di modifiche che il Parlamento eventualmente decidesse di apportare al disegno di legge di stabilità.

Veniamo, infine, ad alcuni interventi che interessano le condizioni di vita nei centri urbani.

Il primo punto è il trasporto pubblico locale. Il disegno di legge interviene per migliorare la qualità del trasporto pubblico locale, istituendo un fondo nazionale per il concorso finanziario dello Stato agli oneri del trasporto pubblico locale.

In effetti, i dati relativi alla disponibilità, alla domanda e alla qualità dei servizi di trasporto pubblico locale mostrano una forte disomogeneità territoriale. In Italia poco meno di un quarto della popolazione dichiara di servirsi del trasporto pubblico locale, con differenziali ampi tra le regioni del Nord, dove l'utilizzo è mediamente superiore, e il Mezzogiorno, dove l'utilizzo scende a valori intorno al 17 per cento. I differenziali sono fortemente accentuati in funzione della dimensione demografica dei comuni, con punte di utilizzo pari al 68 per cento nelle aree metropolitane.

La domanda di trasporto, definita in termini di passeggeri annui trasportati dai mezzi pubblici, si attesta intorno ai 228 passeggeri per abitante e nell'ultimo decennio ha presentato una variazione media annua pari all'1,4 per cento. L'offerta di trasporto pubblico locale riferita al totale dei mezzi di trasporto è di poco inferiore ai 4.800 posti-Km per abitante, un ammontare in crescita del 9,7 per cento dal 2000.

Mettendo in relazione le variazioni dell'offerta con quelle della domanda, si osserva come, ad eccezione delle ripartizioni meridionali, dalla metà degli anni 2000 la domanda di mobilità dei comuni capoluogo di provincia cresca più velocemente dell'offerta, quindi abbiamo un chiaro squilibrio che richiederebbe degli investimenti in questo settore.

Considerando i giudizi su alcuni aspetti del servizio offerto, i residenti dei comuni di media dimensione e dei centri più piccoli sono quelli che si dichiarano nel complesso maggiormente soddisfatti del trasporto pubblico locale, mentre i meno soddisfatti sono i residenti delle aree metropolitane: nei comuni centrali di questi grandi agglomerati urbani la metà dei cittadini si dichiara molto o abbastanza soddisfatta della velocità delle corse e della loro frequenza, circa il 40 per cento della puntualità e una quota nettamente inferiore della possibilità di trovare posto a sedere e della pulizia delle autovetture. Tra i residenti dei comuni delle periferie, questi stessi aspetti sono maggiormente apprezzati da circa la metà degli utenti, con punte del 60 per cento di soddisfazione espressa per la velocità delle corse, mentre la pulizia delle vetture, anche in questo caso, si manifesta come un fattore critico. Rispetto agli

abitanti dei poli centrali delle aree metropolitane, invece, la soddisfazione è inferiore soprattutto per il giudizio sugli oneri economici - solo il 32 per cento è soddisfatto del costo del biglietto, nove punti percentuali in meno rispetto al valore medio nazionale -.

Infine, la riduzione dei costi per l'illuminazione. Al fine di risparmiare risorse energetiche e di razionalizzare e ammodernare le fonti di illuminazione in ambienti pubblici, le disposizioni di cui all'articolo 7, commi 25 e 26, dispongono che, con decreto del Presidente del Consiglio dei ministri da adottare entro 120 giorni dalla data di entrata in vigore della legge, sono stabiliti standard tecnici di tali fonti di illuminazione e misure di moderazione

del loro utilizzo, nonché l'individuazione della rete viaria ovvero delle aree urbane ed extraurbane nelle quali sono adottate le misure dello spegnimento e dell'affievolimento dell'illuminazione e quelle che invece da tali misure sono escluse.

Tale intervento ha sollevato dubbi nell'opinione pubblica rispetto al potenziale effetto che una riduzione dell'illuminazione pubblica nei centri abitati nelle ore notturne può comportare per la sicurezza dei cittadini. Secondo l'indagine Multiscopo condotta dall'Istat nel 2009 su tale argomento, il 27,4 per cento dei cittadini afferma che la zona in cui abita è scarsamente illuminata. Livelli insoddisfacenti di illuminazione sono segnalati in modo particolare nel Lazio - 38,5 per cento -, in Campania - 30,9 per cento - e in Liguria - 30,2 per cento.

Dall'indagine emerge, poi, una certa limitazione alle attività quotidiane dei cittadini derivante dall'insufficienza di illuminazione e dalla conseguente percezione dei cittadini di scarsa sicurezza nel circolare per le strade. In particolare, il 28,9 per cento degli intervistati dichiara di provare poca o nessuna sicurezza quando esce da solo ed è buio, e l'11,6 per cento evita del tutto di uscire dopo il tramonto, sia solo che accompagnato. La sensazione di insicurezza rispetto all'uscire dopo il tramonto è più diffusa tra le donne - 37 per cento contro il 20,1 degli uomini - ed è maggiore nel sud del Paese, soprattutto in Campania - 41,6 per cento, rispetto alla media italiana del 20,9 per cento -.

Il fenomeno della limitazione nelle uscite serali è più alto nelle aree metropolitane, nei quartieri sia centrali che periferici. Caso particolare è il Veneto, che presenta una percentuale maggiore rispetto sia alla media italiana che a quella delle altre regioni del nord-est: evita infatti di uscire quando è buio, perché ha paura, il 26,4 per cento dei veneti contro il 23,3 per cento dei residenti nel nord-est.

Sperando che queste informazioni possano essere utili alle vostre deliberazioni, resto naturalmente a disposizione per i vostri quesiti.

PRESIDENTE. Grazie. Do ora la parola ai colleghi che intendano intervenire per porre quesiti o formulare osservazioni.

RENATO CAMBURSANO. Grazie, professor Giovannini. È molto interessante, a proposito della riduzione delle aliquote per i due scaglioni più bassi, l'affermazione contenuta nel documento predisposto dall'Istat, secondo il quale il 77,7 per cento delle famiglie ne avrebbero un beneficio di 340 euro medi all'anno, mentre solo il 7,4 per cento ne avrebbero un aggravio. Il mio primo commento, condiviso dal collega, è stato: «allora s'ha da fare!». Perché evidentemente le percentuali giocano a favore di questo intervento, salvo poi voltare pagina e vedere tutti gli aspetti negativi o meglio da riequilibrare, per arrivare a quel risultato.

In primo luogo, le chiedo - soprattutto qualora l'orientamento del Governo sia quello di non intervenire, a far data dal primo luglio, sull'aumento di un punto percentuale dell'aliquota IVA e concentrare le attenzioni, invece, sulla riduzione dell'aliquota IRPEF - se la soluzione dei problemi evidenziati nella sua relazione, soprattutto con riferimento alle famiglie con figli minori o con un solo reddito, possa essere quella di intervenire sulle deduzioni e sulle detrazioni.

In secondo luogo, le domando - anche se è difficile da quantificare rispetto alla generalità degli italiani o comunque interessa maggiormente gli italiani che oggi faticano di più - se è possibile fare una comparazione tra i due effetti, meno negativi e positivi, dell'aumento dell'aliquota IVA e della riduzione dell'aliquota IRPEF.

LINO DUILIO. Chiedo scusa ma, essendo arrivato in ritardo, stavo dando una scorsa veloce al documento da voi predisposto. Vorrei solo integrare la domanda del collega Cambursano richiamando, in particolare, questo saldo netto tra IRPEF

e IVA con riferimento specifico al tema degli «incapienti», che evidentemente, pur non essendo toccati discorso dalla riduzione dell'IRPEF, avendo un reddito molto basso, sono tuttavia toccati - eccome - dall'aumento dell'IVA, perché consumano.

Mi interessava dunque capire questo saldo netto, perché le confesso che io - e credo anche qualche collega - ho parecchie perplessità su questa vicenda. Grazie.

PIER PAOLO BARETTA. Svolgerò alcune considerazioni, ovviamente senza entrare nel merito delle possibili soluzioni. In primo luogo, ricorrendo ad una metafora, questa luce in fondo al tunnel di cui si parla sembra risentire ancora dei provvedimenti sulla riduzione dell'illuminazione alla quale lei ha appena accennato.

Vi è un quadro generale con le stime sul PIL che lei ha richiamato e, contemporaneamente, il rischio, per ricorrere ad un termine da lei utilizzato - dell'«avvitamento» di un insieme di provvedimenti, non soltanto italiani, ma adottati a livello internazionale, sull'effetto recessivo che può avere una certa impostazione di politica economica, che se è giustificata dal punto di vista della logica strettamente finanziaria, appare però ormai bloccata rispetto alle possibilità di una inversione di tendenza.

In questo quadro, è interessante notare allora, a maggior ragione, l'effetto delle osservazioni che lei ci ha offerto: da un lato, c'è un leggero miglioramento della produzione, ma all'interno di questo quadro; dall'altro, c'è ancora un peggioramento della condizione delle famiglie e dell'occupazione. Emerge, quindi, nelle difficoltà finanziarie, un'evidente questione sociale, a cui deve corrispondere un disegno anche di intervento.

Questi dati che, elencati in questo modo, sono di carattere generale, appaiono confermati e suffragati dagli effetti negativi sulle categorie più svantaggiate: le famiglie con figli, i titolari di redditi bassi e gli «incapienti», a cui veniva fatto riferimento poco fa. Tali soggetti, in alcuni casi, non hanno un aggravamento, in altri non hanno beneficio. Ora, al di là della considerazione che non avere beneficio in questo momento corrisponde a un aggravamento, complessivamente il quadro che abbiamo disponibile, in una situazione di difficoltà generale della quale teniamo conto, non ci permette di registrare un intervento orientato sulle condizioni di emergenza. Mi riferisco alla famiglia, ai redditi più bassi, insomma ai soggetti che complessivamente risentono di più di questa condizione.

La ringrazio di aver detto che l'Istat è disponibile, anche nelle prossime ore, a studiare gli effetti di possibili discussioni che noi faremo.

Il leggero miglioramento dei dati sulla produzione, che lei ha constatato, pur nel quadro generale negativo, lo considera, alla luce delle informazioni che ha, stabile? Ritiene che su questi dati si possa contare perlomeno nel medio periodo, o che possano essere suscettibili di una ricaduta negativa alla luce di una congiuntura internazionale ancora difficile o dell'osservazione che lei ha svolto sull'effetto di «avvitamento» delle manovre? Questo è fondamentale perché, come abbiamo visto, questo leggero miglioramento non ha ancora effetti sulla questione sociale.

Si tratta, allora, di capire se una politica economica e una politica di intervento possano far ricavare in automatico, come oggi appare, risanamento finanziario, miglioramento della produzione e, di conseguenza, miglioramento sociale. Non è detto che sia così. Può darsi che occorrano, invece, interventi e politiche ad hoc che, pur affrontando tutti e tre i temi, non li mettano in una conseguenza logica secondo la quale il primo obiettivo risolve il secondo e il secondo risolve il terzo. In questo senso, a me pare che abbiamo del lavoro da fare nelle prossime settimane.

RENATO BRUNETTA. Grazie per la puntuale relazione e l'analisi. Le chiederei, se fosse possibile, anche un altro esercizio, oltre a quello fatto, legato al disegno di legge di stabilità.

Professor Giovannini, noi siamo in crisi da almeno cinque anni, se riconduciamo l'inizio dalla vicenda alla crisi dei subprime

negli Stati Uniti. In questi cinque anni necessariamente le politiche economiche sono state tutte improntate a processi di consolidamento, vale a dire manovre restrittive tendenti a ridurre la spesa, aumentare la pressione fiscale e conseguire risultati virtuosi di bilancio o quantomeno correggere i tendenziali.

Tutto questo ha prodotto una redistribuzione «feroce» del reddito per le famiglie, ma anche per le imprese. L'ultima manovra o, se non vogliamo chiamarla «manovra», l'ultima legge di stabilità, con le sue alchimie del più e del meno, del chi favorisce o sfavorisce, si inserisce tuttavia in un processo che ha già profondamente intaccato la distribuzione del reddito. Quindi, professor Giovannini, l'ulteriore sforzo che le chiederei è di collocare il disegno di legge di stabilità, con i suoi più e meno, non tanto e non solo nell'ultima fase - cosa che lei correttamente ha fatto - ma all'interno di un ciclo che ormai è un ciclo lungo.

La riflessione che dovremmo fare tutti è: se o quanto questo disegno di legge di stabilità inverta i processi negativi, o che noi consideriamo tali, in atto ormai da cinque anni.

Ricordo alcuni dati, che bisognerà aggiornare velocemente. Per il periodo dal 2008 al 2014 il Governo precedente aveva fatto manovre per 265 miliardi di euro, sempre nelle componenti tagli, tasse e spesa cumulate. A ieri il Governo Monti ne ha fatte per altri 65 miliardi, ovviamente in incremento, quindi dal 2008 al 2014 siamo in presenza di circa 330, e oltre, miliardi di euro di manovre, in gran parte costituiti di tagli e tasse.

Questo ha cambiato e sta cambiando profondamente il panorama della distribuzione del reddito nel nostro Paese.

Giungo, quindi, a una considerazione puntuale: non è con un punto di IRPEF in meno o un punto di IVA in più che si cambia o si inverte il quadro - questa è la riflessione amara che stiamo facendo - compreso il tema delle deduzioni e delle detrazioni, ma anche il tema della spending review, di cui poco si parla ma che aleggia nella distribuzione del reddito nel nostro Paese.

In secondo luogo, ho trovato assolutamente corrette le considerazioni di chi si chiede se questo tipo di politica economica in atto nei Paesi occidentali - in particolare in Italia, in Europa, nei Paesi sottoposti alla crisi dell'euro - non sia una politica economica sbagliata, sia dal punto di vista della crescita - vale a dire che, come lei ha detto, ogni manovra di consolidamento ha degli effetti più che unitari in termini negativi sul reddito - sia soprattutto in termini di trasmissione della politica monetaria. In altre parole, noi abbiamo bisogno come dell'aria che la politica monetaria in questa fase svolga il suo ruolo; ricordo che politica monetaria significa immissione di liquidità nel sistema, in maniera tale da far «bere» le imprese e permettere alle famiglie di consumare.

Gli effetti precauzionali derivanti dalla crisi portano sia le imprese che le famiglie a non investire e a non consumare, quindi a sterilizzare la trasmissione della politica monetaria. Da un lato, le politiche restrittive portano all'«avvitamento» - come lei l'ha chiamato - e dall'altro le politiche restrittive di consolidamento portano alla sterilizzazione della trasmissione della politica monetaria. Insomma, due errori che si sommano.

Mi chiedo fino a quando continueremo con questa linea, che distribuisce malamente il reddito e impedisce la soluzione della crisi. Non mi farei condizionare da un disegno di legge di stabilità che definirei di tipo «minimalista», da un lato, ma anche estemporaneo dall'altro: non è con uno spruzzo di diminuzione di IRPEF, un aumento di IVA e un taglio di deduzioni e detrazioni più o meno trasversale, con qualche cattiveria distribuita più o meno equamente ad alcuni gruppi o classi sociali, che si ha una visione strategica di quello che sta succedendo, di quello che è successo e, soprattutto, non è in questo modo che si può guardare al futuro con un minimo di speranza in più. Grazie.

AMEDEO CICCANTI. Parto da una constatazione molto banale: si distribuisce la ricchezza, non la povertà, quindi leggo in questa manovra - seppur con qualche preoccupazione che le dirò - un'idea di migliorare i fattori di competitività di questo Paese. Si tratta di una questione un po' diversa dalla distribuzione della ricchezza all'interno del sistema economico e sociale del Paese. Se non miglioriamo questi fattori di competitività che produrrebbero ricchezza è chiaro che, per quanto si potrà affrontare il problema della distribuzione, certamente i risultati saranno conseguenti.

Sono preoccupato di una questione: quando lei dice che il Fondo monetario internazionale e l'OCSE prevedono per il 2013 una recessione, con un calo dello 0,7 per cento del PIL, rispetto al - 0,2 che avevamo previsto nella Nota di aggiornamento del DEF, questo ci fa rivedere anche i saldi di finanza pubblica. Tuttavia, quando qui viene affermato, diversamente da quanto si prevedeva nella Nota di aggiornamento, che un'impresa esportatrice su due ha incrementato le vendite dei propri prodotti all'estero rispetto al 2011, che c'è un aumento dell'export più sostenuto nei Paesi dell'Unione europea - l'area di mercato più competitiva rispetto a quella mondiale -, mentre nell'ultimo semestre dell'anno scorso avevamo ottenuto un successo sui Paesi emergenti - area meno competitiva - questo mi fa pensare che noi abbiamo recuperato una competitività significativa che ci dovrebbe far ben sperare per il 2013, 2014 e 2015.

La luce in fondo al tunnel di cui tante volte si è parlato io la vedo in questi termini: il nostro è un Paese che ha cominciato a irrobustirsi per la sfida globale.

Il problema della distribuzione della ricchezza è conseguente. La mia preoccupazione riguarda questo dato di recessione dello 0,7 per cento: quanto è fondato questo dato? Esso si basa, da quanto ha riferito lei nella relazione, sugli elementi di incertezza percepiti dagli operatori economici, ma non mi sembra che abbia una base concreta. È vero, c'è un rallentamento dell'economia mondiale e del commercio mondiale che era stato previsto già nella Nota di aggiornamento. Questo quadro, però, peggiora i dati riportati in quella Nota: cosa è successo in questi ultimi due mesi?

PRESIDENTE. Do ora la parola al presidente Giovannini per la replica.

ENRICO GIOVANNINI, Presidente dell'Istat. Grazie mille. Trattandosi di molte domande, cercherò di essere breve nelle risposte.

Alla domanda se si può fare il saldo tra IVA e IRPEF rispondo che noi non siamo ancora in grado di farlo precisamente, per la semplice ragione che sull'IRPEF abbiamo un modello di microsimulazione basato sulle classi di reddito, mentre siamo riusciti a simulare l'impatto dell'IVA sulle classi di consumo, e non sulle classi di reddito. Non c'è ancora una piena integrazione - poiché questo richiede uno sforzo statistico che stiamo realizzando, ma che non abbiamo ancora completato - per poter fare la somma algebrica delle due componenti.

Come è stato ricordato, possiamo dire tranquillamente che l'aumento dell'IVA colpisce anche gli incapienti, quindi si tratta di un effetto netto.

RENATO BRUNETTA. Scusi, presidente, IRPEF, IVA, deduzioni e detrazioni...

ENRICO GIOVANNINI, Presidente dell'Istat. Certamente, mi riferisco a tutto il «pacchetto» di interventi. Noi riusciamo a fare calcoli riferiti a IRPEF, deduzioni e detrazioni sulle classi di reddito e all'IVA sulle classi di consumo. Stiamo lavorando per integrare questi due aspetti, per questo non ci siamo azzardati, nel documento che abbiamo predisposto, a tentare di fare il saldo, che pure, come abbiamo visto sui giornali, qualcuno ha tentato di fare, e cercheremo anche di capire meglio come hanno fatto, visto che noi non ci siamo riusciti.

Dal punto di vista complessivo, qual è la finalità di questa operazione? Nel passato si è molto discusso, non solo in Italia, sul rapporto tra imposizione fiscale diretta e indiretta. Nel momento in cui, attraverso la globalizzazione, i redditi vengono generati ovunque, è chiaro che è difficile riuscire a basarsi solo sull'imposizione diretta, quindi avrebbe senso spostarsi sull'imposizione indiretta per cogliere chi spende in Italia, anche se ha realizzato i propri redditi all'estero.

Questo elemento che ha occupato il dibattito, anche importante sul piano concettuale e teorico, negli ultimi anni, mi sembra sia stato messo da parte oggi in questa discussione, tutta incentrata, invece, sull'impatto di breve termine sulla crescita.

Invito a ripensare questi due aspetti, anche perché riuscire a essere persistenti nei messaggi che si vogliono dare - le Camere stanno discutendo anche il disegno di legge delega sulla riforma fiscale - mi sembra un elemento importante, soprattutto per le aspettative degli operatori. Questo è un Paese che si sta avviando a un trasferimento di imposizione dalle imposte dirette alle indirette o no? Invito a riflettere complessivamente su questi aspetti.

Sul breve termine, la simulazione che abbiamo fatto con un modello econometrico complessivo ci dice che una manovra come quella che è immaginata non ha effetti eclatanti sulla crescita, in parte perché le misure hanno carattere compensativo, in secondo luogo perché dimensionalmente alla fine stiamo parlando di cifre relativamente piccole. Dunque, se si pensa che facendo un'operazione di questo tipo effettivamente si rilancia la crescita, i nostri dati non sembrano indicare che ci si possa aspettare chissà quale effetto.

Diverso è il discorso, come diceva l'onorevole Baretta, di dire che ci rendiamo conto che c'è una sofferenza particolare da parte di certe categorie di famiglie e vogliamo cercare di alleviarla. Qui gli indicatori sul clima di fiducia e così via - anche se non abbiamo i dati di distribuzione del reddito aggiornati a ieri - ci dicono che c'è una percentuale molto elevata storicamente di famiglie che o si indebitano o traggono dal risparmio, non a caso il tasso di risparmio è ai minimi storici.

Questo è un segnale di chiara difficoltà. Supponiamo per un attimo di avere grandi risorse a disposizione e di voler trasferire tutto questo alle famiglie. L'effetto sarebbe di un rimbalzo immediato sui consumi? L'onorevole Brunetta a questo riguardo ha toccato un punto importante, cioè l'attitudine psicologica degli operatori, in un momento nel quale l'incertezza è molto forte. Se anche ci fossero le risorse e le concentrassimo tutte sullo stimolo ai consumi, questo, in questa situazione anche internazionale e di clima complessivo, produrrebbe un rimbalzo forte sui consumi? Il dubbio è forte perché - e qui rispondo anche alla domanda dell'onorevole Baretta - la trasmissione dalla produzione alle famiglie passa attraverso l'occupazione, passa attraverso salari più elevati grazie alle ore lavorate che crescono e che, quindi, fanno crescere il monte salari e il reddito disponibile.

Noi siamo in una situazione in cui nelle industrie abbiamo il 30 per cento di capacità inutilizzata; siamo a un livello molto basso rispetto al picco storico. In questa situazione, immaginare un effetto di trasmissione rapido tra la produzione e il miglioramento delle condizioni delle famiglie non è un'idea praticabile. Quindi, se anche la congiuntura internazionale non peggiorasse, se anche l'Europa cominciasse a crescere, se anche la domanda in Italia riprendesse, la trasmissione sull'occupazione e quindi sulle famiglie sarebbe lenta.

Questo mi porta a rispondere ad una delle questioni sollevate dall'onorevole Brunetta e presente anche negli altri interventi. Se anche riprendessimo la crescita, questa sarebbe sufficiente ad assorbire il capitale umano che abbiamo e quindi a risolvere tutti i nostri problemi? Il dato del calo dello 0,7 per cento del PIL stimato, per esempio, dal Fondo monetario internazionale presuppone una ripresa in corso d'anno, ma visto che il trascinamento del 2012 è così negativo, la media

d'anno sarebbe ancora negativa. Tutti prevedono che verso la metà del 2013 ci sia una ripresa, ma questa ripresa è comunque contenuta. La vera domanda è quella che poneva l'onorevole Brunetta allorché chiedeva come facciamo ad assicurare nel medio termine una crescita sufficientemente robusta non solo per assorbire la disoccupazione ma anche per riequilibrare una distribuzione del reddito che si è squilibrata.

Questa è una domanda alla quale è molto difficile rispondere, ma che - mi sembra si colga anche dagli articoli che si leggono a livello internazionale - sta emergendo forte tra gli economisti, perché il rischio è quello di avere anni di crescita molto contenuta, insufficiente per risolvere i problemi di un Paese.

È come se fossimo di fronte a una situazione simile a quella del climate change, cioè l'economic climate change, in cui abbiamo bisogno di politiche di risk mitigation, cioè stimolare la crescita, ma anche risk adaptation. Cosa succede se nei prossimi dieci anni abbiamo una crescita insufficiente a risolvere tutti i nostri problemi? Mi riferisco soprattutto ai Paesi sviluppati, perché dobbiamo ricordare che il pendolo della storia si è spostato o si sta spostando verso i Paesi asiatici. Credo che queste domande, che certamente non possono essere risolte con questa legge di stabilità, richiedano una riflessione più a medio termine, di cui il tema della distribuzione del reddito è solo un pezzo della storia.

Sulla luce in fondo al tunnel si sono fatte tante battute, tra cui una abbastanza carina dice che sono le luci di posizione del tir della Cina che si sta fermando in galleria. Questa è una delle incertezze che in questo momento fanno propendere alcune organizzazioni internazionali ancora per un quadro pessimistico per i Paesi dell'Ovest, perché il rallentamento dei motori della crescita internazionale potrebbe effettivamente far perdere anche quel filo di spinta sulle imprese esportatrici e così via, sulla domanda interna. Ecco perché l'incertezza domina ancora molto.

Dobbiamo anche dirci che lo sforzo fatto in Europa nelle ultime settimane per ridurre le instabilità sui mercati finanziari era una precondizione per ridurre l'incertezza.

I costi sono molto alti e le soluzioni scelte sono le migliori in assoluto. Probabilmente molto altro bisogna fare per dare il senso di un'Europa compatta e soprattutto omogenea nella direzione di spinta.

L'ultima considerazione che volevo svolgere è che il tema del risk management rispetto alle politiche complessive rischia di cambiare anche il lessico della politica. Capisco perfettamente che non è un lessico facile da trasmettere, ed è in ciò che la lungimiranza della politica dovrebbe costruire una narrative, come dicono gli inglesi, capace di convincere fino in fondo.

L'Europa in tale ambito è ancora contraddittoria, ed è proprio questo che molti operatori internazionali segnalano, ossia la contraddittorietà delle posizioni che vengono assunte in Europa e la mancanza di un chiaro messaggio su dove si vuole andare.

In questo senso credo che l'Italia possa portare un forte contributo per l'orientamento delle politiche europee, soprattutto perché, dimostrando di essere in grado comunque di svolgere - come si suol dire - i compiti a casa, ha forse una credibilità maggiore.

Aggiungo un'ultima considerazione sull'irrobustimento del Paese e sulla competizione globale. Abbiamo visto più volte che le nostre imprese esportatrici sono capaci di compiere grandi risultati. Il problema è che il settore delle imprese esportatrici è relativamente piccolo rispetto al resto dell'economia.

Quanto al tema della domanda interna e del rilancio degli investimenti che possono nascere, se si ha un'aspettativa ragionevole di crescita, è un tema che chiaramente le imprese esportatrici da sole non riescono a risolvere. Dobbiamo anche riconoscere che noi abbiamo un livello di importazioni bassissimo e che, se dovessimo ricominciare a crescere, le importazioni

ricomincerebbero a crescere, con un effetto di contenimento della domanda estera netta complessiva.

Su questo, rinvio al nostro Rapporto annuale, dove abbiamo mostrato che alcune debolezze del sistema economico italiano nel suo complesso, nel ridisegno delle cosiddette catene globali del valore, fanno sì che un aumento delle importazioni oggi produca un effetto complessivo inferiore al passato, in quanto importiamo dall'estero molto di più prodotti intermedi. Di nuovo, quindi, le esportazioni da sole non ci possono portar fuori dalla situazione in cui siamo.

PRESIDENTE. Professor Giovannini, noi la ringraziamo molto per il contributo che ha portato alle Commissioni e anche per la disponibilità che ci ha offerto ad assisterci, qualora necessario, nel prosieguo dei lavori della Commissione.

A questo proposito, sarebbe auspicabile che il saldo fra la manovra sull'IRPEF e l'IVA che l'Istat ci ha comunicato di non essere ancora nelle condizioni di poterci fornire, ci possa essere offerto in pochi giorni.

ENRICO GIOVANNINI, Presidente dell'Istat. In pochi giorni non è possibile. È un lavoro di ricerca complesso. Ma se si tratta di simulare alcune proposte con i modelli che abbiamo, siamo naturalmente a disposizione.

PRESIDENTE. Grazie tante, professore.

Dichiaro conclusa l'audizione.

PRESIDENTE. L'ordine del giorno reca, nell'ambito dell'attività conoscitiva preliminare all'esame dei documenti di bilancio per il 2013-2015, l'audizione, ai sensi dell'articolo 119, comma 3, del Regolamento della Camera, di rappresentanti di CGIL, CISL, UIL e UGL.

Chiediamo, per cortesia, ai rappresentanti dei sindacati di essere sintetici nell'esposizione, al fine di poter rispondere alle domande dei colleghi, atteso che alle ore 11 si terrà l'audizione del Ministro Grilli.

Sono presenti Danilo Barbi e Mauro Beschi della CGIL, Maurizio Petriccioli della CISL, Domenico Proietti e Marco Abatecola della UIL, Paolo Varesi, Fiovo Bitti e Claudia Tarantino dell'UGL.

Do la parola ai rappresentanti della CGIL.

DANILO BARBI, Segretario confederale della CGIL. Credo che sia in distribuzione un nostro documento che abbiamo depositato.

Il nostro giudizio della manovra presentata dal Governo è negativo e auspichiamo che vi siano interventi di modifica di fondo da parte del Parlamento. La nostra valutazione è che la manovra, pur partendo dalla premessa di aver raggiunto il tendenziale pareggio di bilancio, continui a essere una manovra depressiva e contrassegnata anche da un dato livello di «pasticcio» e di improvvisazione.

Personalmente, ho avuto modo di far parte della delegazione che è stata ricevuta a Palazzo Chigi, il pomeriggio precedente il Consiglio dei ministri in cui venne comunicato a tutte le forze sociali ed economiche che l'obiettivo della manovra era di evitare qualunque aumento dell'IVA. Nella notte, poi, abbiamo visto che si è verificato uno sviluppo, «un'improvvisazione» diversa.

La manovra rimane, però, completamente dentro una linea di politica economica insoddisfacente. Guardando le previsioni economiche dello stesso Governo nel giro di dieci mesi, si può toccare con mano come la previsione macroeconomica sia stata del tutto sbagliata.

Durante la presentazione del decreto-legge cosiddetto «salva Italia», in Parlamento, lo stesso Presidente del Consiglio svolse una valutazione che stimava un calo del PIL, nel 2012, dello 0,4 per cento, con consumi stabili, e un calo dell'1,5 per cento degli investimenti lordi. Lo stesso Governo, dieci mesi dopo, a settembre, nella Nota di aggiornamento del DEF,

parla di una caduta del PIL nell'anno 2012 di almeno il 2,4 per cento, di un calo dei consumi interni non deflazionati del 3,3 per cento e di un calo degli investimenti fissi lordi dell'8,3 per cento.

Siamo, quindi, di fronte al fatto che le complessive manovre del Governo hanno prodotto una fase di recessione molto significativa. Non è vero, secondo tutte le informazioni che noi abbiamo, che ci siano notizie positive in arrivo, né sul lato dell'occupazione, né su quello della produzione, né su quello dei consumi. Non c'è alcun indicatore reale, purtroppo, che vada in questa direzione. Ci vorrebbe una politica di sostegno della domanda e degli investimenti, perché ormai è evidente che, senza di essa, il Paese tenderà a protrarre uno stato di depressione e di recessione.

Entro nel merito del disegno di legge in esame con alcune osservazioni. La nostra prima valutazione è che noi, in particolare, come Italia, non siamo un Paese adatto all'operazione sull'IVA. C'è un punto di fondo da valutare. Se, per esempio, paragoniamo la struttura del nostro Paese con quella di altri Paesi, come la Germania, in cui sono state attuate politiche di scambio, ad esempio tra la tassazione sui redditi e quella sui consumi, dobbiamo svolgere alcune considerazioni. In primo luogo, gli incapienti fiscali in Italia sono 10,5 milioni su 56 milioni di abitanti, mentre in Germania sono 6 milioni su 100 milioni di abitanti. In quel Paese, quando è stata compiuta l'operazione sulla tassazione dei redditi e dei consumi, è stato effettuato anche un intervento sulla parte più povera della popolazione con buoni acquisto. Senza di esso, ovviamente, qualunque intervento si attui, esclude una parte del Paese da alcun vantaggio fiscale e,

invece, procura un aggravio dei prezzi al consumo che rischia di diventare significativo.

Va da sé, come ha rilevato prima anche il presidente dell'ISTAT Giovannini, che il precedente aumento dell'IVA - secondo i calcoli dell'Istat - ha prodotto un aumento secco dello 0,8 per cento sull'inflazione italiana.

In secondo luogo, e anche in questo noi non siamo la Germania, l'Italia è un Paese molto esposto al moltiplicatore inflattivo, perché ha un sistema commerciale, un sistema di trasporti e un sistema economico complessivo che moltiplica l'inflazione. Noi non siamo, dunque, il Paese adatto per compiere questa operazione.

Anche l'operazione che è stata compiuta sull'IRPEF, secondo noi, non coglie nel segno, perché non si fa carico di una pressione fiscale che è aumentata soprattutto sui redditi fissi, ossia salari e pensioni, del nostro Paese. I dati di contabilità lo indicano, senza che noi insistiamo su questo aspetto. Il fiscal drag colpisce soprattutto i redditi fissi e, quindi, una politica sull'IRPEF, sulle semplici aliquote, non è una politica giusta, non è una politica che sostiene la domanda, a maggior ragione se le operazioni attuate su deduzioni e detrazioni, di fatto - per buona parte dei redditi medio-bassi - se le rimangiano.

La tradizionale richiesta unitaria di CGIL, CISL, UIL e UGL è che si aumentino, invece, le detrazioni per la produzione del reddito, che sono, sicuramente, indirizzate a chi paga almeno le tasse sul primo reddito.

Da ultimo, come CGIL, abbiamo avanzato anche una proposta di tipo straordinario, cioè la detassazione o tassazione separata delle tredicesime, in quanto gli attuali vincoli europei di contabilità hanno stabilito, per la prima volta, che alcune misure una tantum non entrano nei calcoli finanziari. In questo modo è stato costruito il fondo cosiddetto «salva Stati», che, come spesa straordinaria, non viene conteggiato. Potrebbe essere quindi introdotto un intervento straordinario sulle tredicesime, che potrebbe inviare un segnale e imprimere anche una spinta ai consumi.

Il resto della manovra riguarda ancora il taglio su sanità, scuola ed enti locali. Vorremmo ricordare che, a questo punto, secondo i nostri calcoli, nella legislatura il Fondo sanitario nazionale, con questi ultimi tagli, sarà ridotto di quasi 30 miliardi di euro. Stiamo parlando di un imponente

taglio della spesa pubblica, che spesso sfugge alla discussione. Nella legislatura, noi parliamo di un taglio della spesa pubblica che ormai viaggia intorno ai 147-148 miliardi di euro, di cui almeno 30 nel settore della sanità.

Le alternative esisterebbero. Noi pensiamo, per esempio, che bisogna aprire una discussione più ampia su forme di tassazione patrimoniale. L'abbiamo affermato diverse volte. Se andiamo a prendere i dati dal punto di vista della ricchezza media, vediamo che l'Italia è il Paese più ricco dei 17 Paesi dell'euro. Come sapete, invece, sul piano dell'occupazione e dei redditi medi, l'Italia è messa molto diversamente.

Ci sono alcuni spazi che non si vuole considerare politicamente. Si introduce la financial transaction tax, una tassa che noi introduciamo non in anticipo, perché in realtà quasi tutti i Paesi d'Europa interessati - nove - l'attueranno nel 2013. All'ultimo Consiglio europeo è stata avanzata la proposta che la financial transaction tax parta il 1o gennaio 2013, ufficialmente. Non si capisce, però, perché noi la introduciamo allo 0,5 per cento sui due prodotti: sui prodotti «normali» si può fissare anche allo 0,1 per cento, se si anticipa.

Allo stesso modo, non si capisce perché il prelievo sulle rendite finanziarie nel nostro Paese debba essere solo del 20 per cento, e sappiamo tutti, da pochissimo. Il 20 per cento è il più basso prelievo sulle rendite finanziarie di tutti i 17 Paesi dell'euro. Il Governo spagnolo ha superato la tassazione separata sulle rendite finanziarie e l'ha considerata nel reddito personale, così tassando in modo progressivo il reddito con l'ultima manovra di aggiustamento. Il Governo inglese ha portato il prelievo dal 28 al 30 per cento sulle rendite, mentre Francia e Germania sono al 27 per cento. Non si capisce perché da noi le rendite finanziarie, al netto dei titoli pubblici, siano tassate al 20 per cento.

Si possono avanzare proposte alternative. Per noi il punto è che la manovra, comunque, deve essere cambiata e l'aspetto più grave che vediamo, per concludere, è l'aumento dell'IVA. Noi pensiamo che l'aumento dell'IVA abbia in Italia un effetto particolarmente depressivo della domanda, di aumento dell'evasione e dell'inflazione e, quindi, è la misura che giudichiamo più criticamente della parte fiscale della manovra, a carte date.

Ovviamente pensiamo che ci vorrebbe una linea più espansiva e che bisognerebbe sostenere la domanda e gli investimenti, ma ci sembra pressoché impossibile. Di sicuro va evitato a ogni costo l'aumento dell'IVA.

PRESIDENTE. Do la parola al rappresentante della CISL, Maurizio Petriccioli.

MAURIZIO PETRICCIOLI, Segretario confederale della CISL. Noi siamo chiamati a esprimere un giudizio e a porre alcune questioni sul disegno di legge di stabilità. Come CISL, abbiamo depositato un documento scritto che ci permette di entrare nel merito delle situazioni specifiche di nostro particolare interesse.

Non voglio qui offrire giudizi sulla manovra economica che il Governo Monti ha compiuto in generale. Mi limito a esprimere un giudizio un po' più articolato, con alcune specifiche osservazioni su alcune parti.

È strano che, da un lato, si presenti una delega fiscale senza parlare di IVA e IRPEF - e del modo di cambiare il sistema fiscale del nostro Paese - e poi, dall'altro, che all'interno del disegno di legge di stabilità si inseriscano misure fiscali che, di fatto, provano a creare alcuni elementi di cambiamento. È un po' strano, un po' anomalo.

Per quanto ci riguarda, noi facciamo parte, come CISL, di coloro che pensano che nel mondo moderno bisogna prendere atto che i redditi non vengono generati solamente dal lavoro e che, quindi, c'è una necessità di ragionare attorno allo spostamento della pressione fiscale, anche diversamente dal lavoro e dall'impresa. Mi riferisco alle rendite finanziarie e alle rendite in generale, ma mi riferisco anche alle imposte indirette.

Quando siamo chiamati a valutare il cambiamento che si verifica con una riduzione

- seppure di un solo punto - dell'IRPEF sulle prime due aliquote, noi lo vediamo come un segnale importante.

Mi permetto di osservare che, secondo me, questa inversione di tendenza non deve essere taciuta. Al limite, bisogna affermare che è un intervento piccolo, che non è in grado di rilanciare i consumi, né di portare a tutte le classi di reddito un beneficio e che, quindi, probabilmente, questo intervento non si tradurrà in una manovra di grossa spinta alla crescita e al rilancio. Se, però, devo esprimere un giudizio sulla riduzione dell'IRPEF, affermo che, per fortuna, finalmente si comincia ad accendere una discussione attorno a questo tema.

Analogamente, dal momento che nelle ultime ore la politica sta cercando di vedere dove mettere le mani per cambiare qualcosa nel disegno di legge di stabilità, io osservo, a queste Commissioni riunite, che noi speriamo che non venga toccata la riduzione dell'IRPEF. Speriamo che ciò non accada, perché il rischio, come mi pare di capire leggendo i giornali, è che si vada a un alleggerimento di questo sgravio, al fine di togliere il punto di IVA previsto per il 2013.

Ovviamente, non mi sfugge il fatto che, nel nostro sistema fiscale, vi sia la certezza che, in assenza di una misura sociale o fiscale - penso all'imposta negativa di compensazione per chi è incapiente o ha un reddito basso, tale da non poter portare a detrazione o a deduzione le proprie spese - l'aumento dell'IVA colpisca proprio queste classi di reddito e che si corra il rischio di aprire maggiormente una questione sociale che nel nostro Paese è già presente. Condivido anch'io l'opinione che, purtroppo, non ci sono segnali forti di natura economica. L'occupazione diminuisce, come i consumi. Gli indicatori parlano di questo.

Ho voluto soffermarmi su questo aspetto, ma segnalo alle Commissioni una questione che ci preoccupa molto di più delle franchigie, che per alcune parti sono già state cambiate, ed è il tetto dei 3.000 euro delle spese e degli oneri detraibili. Nella lettura dell'articolato del disegno di legge, della relazione illustrativa e della relazione tecnica, noi non siamo stati in grado di comprendere se i 3.000 euro sono il tetto sul quale deve essere applicata l'aliquota e se, quindi, di fatto sono detraibili solo 570 euro, oppure se i 3.000 euro sono la quota intera che può essere detratta, che, a quel punto, ovviamente, si attesterebbe su un ammontare di 15.000 euro.

Questa domanda per noi è veramente essenziale, perché riguarda più di 20 milioni di persone, secondo le nostre stime, che ci fa sostenere che una chiarezza su questo tema comporterebbe un cambiamento di giudizio sulle misure fiscali che sono state adottate.

Ribadisco, ben venga il fatto che finalmente si introduca una maggiore tassazione sulle rendite e che si alleggeriscano le aliquote sul lavoro, così come che si ripristini per gli anni 2013 e 2014 un finanziamento con un fondo sulla produttività. Noi non possiamo immaginare che tutto il tema della crescita ruoti attorno alla produttività, ma, certamente, il miglioramento della produzione e della produttività aziendale, insieme al miglioramento delle condizioni complessive di produttività e di competitività del Paese, sono assolutamente essenziali.

Alcuni segnali di miglioramento della produzione, nella direzione soprattutto delle imprese che si occupano di export esiste, a onor del vero. Credo che poter implementare il salario attraverso il riconoscimento di una detassazione sulla produttività sia una via praticabile, che noi giudichiamo positivamente. Eventualmente, segnaliamo che, ancora una volta, non si tratta di un intervento strutturale e che, quindi, è sottoposto ogni anno a una revisione nelle diverse leggi di stabilità che vengono varate. Il giudizio è molto negativo.

La richiesta che avanziamo con estrema chiarezza alle Commissioni riguarda, invece, la parte legata al pubblico impiego e alla scuola. È una richiesta che tende a segnalare alle Commissioni quasi un'invasione di campo, perché si entra nel merito - alla faccia della congruità - di

un tema legato all'organizzazione degli orari e del lavoro: mi riferisco alla scuola. Si tratta di elementi tipici delle relazioni sindacali: si interviene, si decide, si ottengono risparmi, che avete anche voi visto e che potete giudicare.

È un po' lo stesso ragionamento del pubblico impiego. Il relatore Brunetta, che mi sta davanti, conosce la questione. Almeno era stata concordata una certezza sulla indennità di vacanza contrattuale, che oggi viene eliminata. Questo è un punto importante che noi chiediamo che le Commissioni possano ripristinare. Pubblico impiego e scuola sono due elementi assolutamente importanti.

Non vediamo cambiamenti, invece, sui tagli lineari che sono stati apportati agli enti locali.

Mi sembra che sulla sanità, invero, ci sia un cambiamento. Da questo punto di vista, c'è l'introduzione, probabilmente anche con gli effetti della Commissione Bondi, di un tentativo di intervenire con i costi standard, evitando tagli lineari diretti. Sugli enti locali si riscontra, invece, ancora una manovra composta di tagli lineari.

Ci sono due ultimi punti per noi importanti. Probabilmente, quando si è scritto il testo in esame, se mi permettete una battuta, eravamo «su scherzi a parte»: o il problema degli esodati c'è, o non c'è. O il Governo riconosce che aver varato una riforma pensionistica senza una transizione è stato sbagliato, oppure non se la può cavare creando un fondo con 100 milioni di euro.

Lo stesso INPS, alcuni giorni fa - l'abbiamo letto tutti - denunciava numeri per noi insufficienti. Sarebbero 8.900 le persone che non sono ancora state riconosciute. Si stimava la cifra necessaria in 490 milioni, ma nel fondo troviamo 100 milioni: allora non servono. O si stabilisce che il problema c'è e vi si rimedia, oppure è inutile mettere uno specchietto per le allodole.

Concludendo, io credo che ci dovrebbe essere maggiore consequenzialità tra gli incarichi che il Governo affida - mi riferisco in questo caso alla relazione Amato - e le operazioni che compie nelle leggi di stabilità. Non voglio fare il rappresentante di una lobby, ma credo sia corretto segnalare che la relazione Amato illustra bene come i fondi dei patronati siano fondi che vengono dai contributi dei lavoratori. La relazione spiega che sono violati princìpi costituzionali quando si apportano tagli in quella direzione. Per la prima volta siamo in presenza di un taglio che non è riferito a un periodo, ma si tratta di 30 milioni di euro strutturali che intervengono come taglio sul fondo patronati. Perché ciò quando l'INPS e l'INAIL demandano sempre più servizi ai patronati stessi? È una domanda che vi pregherei di porvi.

PRESIDENTE. Do la parola al rappresentante della UIL, Domenico Proietti.

DOMENICO PROIETTI, Segretario confederale della UIL. Anche la UIL è molto grata alle due Commissioni per l'opportunità di essere audita. Abbiamo anche noi consegnato un testo scritto, il che mi consente di essere piuttosto rapido.

Questo disegno di legge di stabilità è figlio della visione della politica economica dell'attuale Governo, una politica economica finalizzata esclusivamente a perseguire il risanamento di bilancio, mentre noi pensiamo che l'opera assolutamente necessaria di risanamento del bilancio debba essere, contemporaneamente, finalizzata a promuovere la crescita per rompere la tenaglia della recessione.

La composizione di questo disegno di legge di stabilità, in particolare, sembra porre all'inizio, o così sembrava, il tema di una diminuzione delle tasse. La UIL crede che la leva fiscale sia lo strumento principale per mettere in campo una nuova politica economica orientata alla crescita, ma il modo con cui il Governo fa uso delle tasse, con riferimento alla riduzione della

prima e della seconda aliquota IRPEF, al contemporaneo aumento dell'IVA e al contemporaneo aumento delle franchigie e del tetto alle deduzioni e alle detrazioni, vanifica per gran parte dei contribuenti italiani quest'apparente prima riduzione delle tasse, che pure noi abbiamo salutato, all'inizio, positivamente.

Voglio anch'io sottolineare che c'è un modo un po' strano di procedere. Io ho ascoltato e visto nei giorni scorsi le prese di posizione dei partiti e dei Gruppi parlamentari che hanno chiaramente palesato la completa non conoscenza di ciò che il Governo si apprestava a fare nel disegno di legge di stabilità. Voglio anch'io sottolineare che nell'incontro promosso dal Governo con le parti sociali, martedì 9 ottobre scorso, abbiamo ascoltato tutto tranne che i contenuti della legge di stabilità.

Sarebbe bene che almeno il Governo tecnico operasse in maniera leggermente più coerente, anche non facendo passare una settimana, come, di fatto, è avvenuto, tra l'annuncio e la pubblicazione del testo, settimana durante la quale si sono rincorse le voci e le stime più differenti. Questo aspetto non giova al Paese, non giova all'elemento di credibilità che la politica nel suo insieme deve recuperare.

Noi pensiamo che le risorse messe in campo con la riduzione dell'IRPEF possano essere meglio mirate e indirizzate a sostegno dei redditi e che si possa lavorare attraverso un aumento delle detrazioni dei redditi per lavoro dipendente e dei redditi assimilati, ossia anche dei pensionati, il che consentirebbe di avere un intervento mirato e un ritorno positivo immediato anche sul sistema dei consumi, a beneficio del nostro sistema produttivo.

L'aumento dell'IVA, così come è strutturato, si spalma su tutti, anche su coloro che non avrebbero benefici dalla riduzione delle aliquote IRPEF.

Una riflessione specifica deve essere svolta sul discorso della franchigia e del tetto alle deduzioni. Il Ministro Grilli in questi giorni ha affermato che è necessario trovare un miliardo di euro, se si vuole mettere in discussione questa vicenda.

Io ho ascoltato, prima di entrare, una parte della relazione svolta dal presidente Giovannini. Ho partecipato ai tavoli che furono insediati dal precedente Governo, uno presieduto dal professor Giovannini e un altro dall'attuale sottosegretario Ceriani. È stato svolto un lavoro prezioso di ricognizione e di mappatura del nostro sistema tributario. Sulle agevolazioni fiscali, in particolare, la Commissione Ceriani ha individuato 720 voci diverse per un ammontare di 253 miliardi di euro.

Se si vuole compiere un intervento selettivo e mirato - e c'è molto da dislocare - si deve aprire questo capitolo e non proporre un taglio lineare di un miliardo di euro, che va a penalizzare, ancora una volta, i lavoratori dipendenti e i pensionati. Questo è un approccio concreto e serio che noi pensiamo che il Parlamento possa intraprendere.